安心の全期間固定金利

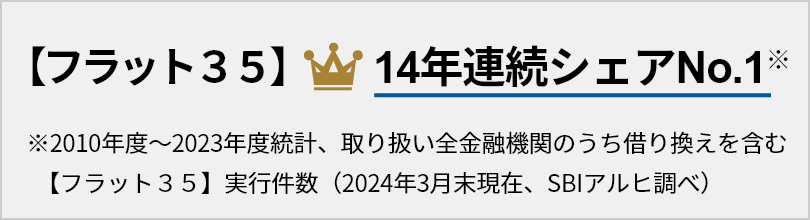

フラット35

様々なご要望にお応えする

フラット35のラインナップ

より低金利※1で借入可能

フラット20

年0.920%※2

安心の固定金利

フラット35

年1.250%※3

ゆとりのある月々返済額に

フラット50

年1.380%※4

- フラット35(借入期間:21年~35年)と比較した場合。

- 2026年3月実行金利/団信加入/15年~20年/融資比率:9割以下・4ポイント割引(当初5年間1.00%金利引き下げ)

- 2026年3月実行金利/団信加入/21年~35年/融資比率:9割以下・4ポイント割引(当初5年間1.00%金利引き下げ)

- 2026年3月実行金利/団信加入/36年~50年/融資比率:9割以下・4ポイント割引(当初5年間1.00%金利引き下げ)/ 【フラット35】S(ZEH)及び【フラット35】維持保全型を適用した場合

- 新規借り入れ時の金利です。借り換えの場合の金利は こちら

ここが

おすすめフラット35

POINT01

質の高い住宅で

金利引き下げ

省エネ性・耐震性などに配慮した質の高い住宅取得による制度活用で、金利を引き下げることも可能です。

POINT02

勤務形態や勤続年数などに

制限なし※

パート・契約社員・派遣社員の方も、転職・就職・起業後間もない方も!

- 給与所得者の場合は1回以上の給与支払、自営業者の場合は確定申告を1回以上行っていればお申し込み可能です。

POINT03

返済期間中ずっと

固定金利で安心

長期のライフプランが立てやすく、借り入れ後も毎月返済額は増えません。

借り入れ期間を

20年にするメリット(フラット20)

50歳以上の住み替えにも

子育てを卒業した方が、より利便性の高い住居への引越しやセカンドハウスに利用されています。

早く・安く・効率的な返済を実現

フラット35より返済期間を短くすることで、より低い金利での借り入れを実現!

借り入れ期間を

50年にするメリット(フラット50)※1

月々返済額の負担を軽減

フラット35に近い金利のままゆとりある返済計画を立てることができます。

若年世代の

マイホーム取得をサポート

借り入れ期間を延ばすことにより借入可能額を増やせるため、若年世代でも物件の選択肢が広がります。

債務承継※2が

住宅売却時のメリットに!

大幅な金利上昇があり、債務承継する住宅ローンの金利が新規借り入れ金利よりも低くなった場合は、購入者の返済負担を軽減できます。

10割融資をご希望の方に※3

フラット35またはフラット20を併用すれば、物件価格までの借り入れを希望することが可能になります。

10割融資をご希望の方

- 借入期間35年以内でお申し込みされた場合と比べて完済時年齢が高くなり、総返済額が増加する可能性があります。

- 債務承継にあたっては、住宅金融支援機構の審査があり、ご希望にそえない場合があります。また、住宅を購入する方が債務承継を希望しない場合は、住宅を売却する方が残りの債務を弁済する必要があります。

- 借入期間36年~50年の住宅ローンを単独で申し込む場合、借入額は物件価格の9割までです。

ペアローンで

最大1億6,000万円

お借り入れ可能に!

SBIアルヒのペアローンでは、1つの住宅を取得する際に、ご夫婦、親子、パートナーなどがそれぞれ単独でお借り入れ可能です。詳しくは住宅金融支援機構のWebサイトをご確認ください。

異なる金利を選択可能

お互いのライフスタイルを活かして、個別の借入期間を設定できます。(例:夫が35年、妻が20年といった返済計画も可能)

それぞれ団体信用生命保険に加入可能

お2人が個別の契約者になるため、それぞれにあったプランを選択することが可能です。※1

個別の返済口座に!

返済口座が分かれるため、どちらか一方の口座に資金を移動するような手間を省くことができます。

- それぞれの方について、別々に加入申し込みをする必要があります。(※ペア連生団信は加入できません。※不加入の選択も可能です。)

【ペアローンを利用する際の注意点】

- 一方のお客さまが返済を怠ったときなど、債務について一括返済を求められることとなった場合は、もう一方のお客さまも、ご自身の債務について一括返済を求められることになります。なお、一方の方に延滞などの事実が発生した場合、もう一方の方に事実の発生を通知できるように、事前に双方の同意が必要となります。

- 契約がそれぞれ必要となるため、それぞれにおいて抵当権設定の登記費用や事務手数料等が必要となります。

- 団体信用生命保険は個別にご加入いただくため、一方のお客さまに万が一のことがあった場合、もう一方のお客さまはご自身の債務について返済を継続する必要があります。

フラット35

各商品概要一覧

フラット35は、住宅金融支援機構とSBIアルヒが提携して提供する、返済が終了するまで全期間固定金利の住宅ローンです。

- フラット35とスーパーフラットは別カテゴリーに属する商品です。

- 借入期間によりご利用条件が異なります。詳細はご融資条件をご覧ください。

| 借入 期間 |

15年~35年 (申し込みご本人または連帯債務者が満60歳以上の場合は10年) |

36年~50年 |

|---|---|---|

| 申込時年齢 | 満70歳未満の方。 (親子リレー返済をご利用の場合は、満70歳以上の方も申し込み可) |

満44歳未満の方。 (親子リレー返済をご利用の場合は、満44歳以上の方も申し込み可) |

| 借入対象となる住宅 | 機構が定める技術基準に適合していること | 機構が定める技術基準のうち 長期優良住宅・予備認定マンション・管理計画認定マンションのいずれかに適合していること |

| 融資率 | 建設費または購入価額(非住宅部分を除く)の10割以内 | 建設費または購入価額(非住宅部分を除く)の9割以内 |

| その他 | - | 債務の承継が利用可能 |

金利引き下げ制度について詳しくはこちら

制度の組み合わせを見るフラット35のご利用には、住宅金融支援機構の定めた技術基準に適合する証明書の取得が必要です。

詳細はこちらをご確認ください。

自己資金がある場合は

低金利のプランでさらにお得に!

団体信用生命保険等の保障も充実しています。

金利タイプを変動・固定から選択可能!最大融資額2億円

全疾病付団信が基本付帯する住宅ローン

フラット35の特長

-

スピーディーな審査対応

審査のスピードも重要なポイントのひとつ。

売買契約締結前でも審査可能です。- 売買契約締結前の方は別途念書をご提出いただきます。

-

一部の諸費用が

ご融資の対象に仲介手数料や住宅ローンの事務手数料などを、

お借入金額に含むことができます。例えば、3,000万円の物件を購入の場合、一般的なケースでは、不動産仲介手数料は約105万円、融資事務手数料は約66万円程度となり、これが一部借り入れ可能となります。

- 登記費用・火災保険料・太陽光発電設置費用なども対象となります。

- 住宅建設費(土地取得費を含む)または住宅購入価額以外の諸費用(事務手数料・ローン契約用印紙代・登記費用、 建築確認、適合証明検査費用や住宅性能評価検査費用など)は、一部、融資の対象とすることができますが、疎明資料のご提出が必要です。(2018年4月1日以降にお申し込みの方に適用されます。2018年3月31日までにお申し込みの方は融資対象の諸費用が一部異なります。融資対象の諸費用などについて詳しくはお近くの店舗へお問い合わせください。)

-

保証人 不要、

繰上返済手数料 不要保証人が不要。さらに繰上返済手数料が不要。諸費用の負担が少なくて安心です。

-

充実の付帯保険で、

万が一の時も安心- 団体信用生命保険Jの加入は任意です。

- SBIアルヒをご利用いただいた方は一般にご契約いただく場合と比べて割安な保険料で火災保険をご契約いただけます。

- 病気・けがに備えた就業不能保険 スタンダード/スタンダード連生も併せてご利用いただけます。

-

返済口座は全国1,000以上の

金融機関から選択可能すでにお持ちの口座を返済口座として選べるので、

口座開設などの手間がなく便利です。- 新規借り入れの場合、返済口座として指定できるのは、給与口座、もしくは生活口座となります。 生活口座とは、毎月一定額の入金があり、生活費(家賃、公共料金、保険料など)のお支払いにご利用されている口座です。

借り換え金利

| 借入期間 | 当初5年間 | 6年目以降 |

|---|---|---|

| 1~20年 | 年 1.420 % | 年 1.920 % |

| 21~35年 | 年 1.750 % | 年 2.250 % |

| 36~49年 | 年 1.880 % | 年 2.380 % |

借入期間:1~20年

| 当初5年間 | 年 1.420 % |

|---|---|

| 6年目以降 | 年 1.920 % |

借入期間:21~35年

| 当初5年間 | 年 1.750 % |

|---|---|

| 6年目以降 | 年 2.250 % |

借入期間:36~49年

| 当初5年間 | 年 1.880 % |

|---|---|

| 6年目以降 | 年 2.380 % |

- 2026年 3月実行金利

- 団信J加入、子育てプラスで2ポイント割引(当初5年間0.50%金利引き下げ)を適用する場合。

- 借換融資は、住宅性能、維持保全および地域連携に関する金利引き下げメニューはご利用いただけません。

ご融資条件

ご融資条件

商品名

フラット35【買取型】(販売名:フラット35)

- 併せ融資は、融資期間が36年以上のフラット35【買取型】(以下、「フラット50」という)と35年以下のフラット35【買取型】(以下、「フラット35・フラット20」という)のお借り入れを組み合わせた商品となります。

申込要件

- 申込時の年齢が満70歳未満の方。(親子リレー返済をご利用の場合は、満70歳以上の方も申し込み可)

ペアローンをご利用の場合、親子リレー返済はご利用いただけません。 - 併せ融資の場合は、2つの融資の申込人が同一である必要があり、親子リレー返済を利用する場合は、2つの融資とも親子リレー返済となります。

- 日本国籍の方、永住許可を受けている方または特別永住者の方。

-

すべての借り入れ※に関して、年収に占める年間合計返済額の割合(=総返済負担率)が次表の基準を満たす方。(収入を合算できる場合も有)

年収 400万円未満 400万円以上 基準 30%以下 35%以下 - フラット35【買取型】による借り入れ及びフラット35【買取型】以外の住宅ローン、自動車ローン、教育ローン、カードローン(クレジットカードによるキャッシング、商品の分割払いやリボ払いによる購入を含む)等をいいます。(収入合算者の分を含む)

また、賃貸予定または賃貸中の住宅に係る借入金を含みます。(当該借入金が賃貸用のアパート向けのローン(ローンの対象が1棟の共同住宅)である場合は、借入金には含めない)

- フラット35【買取型】による借り入れ及びフラット35【買取型】以外の住宅ローン、自動車ローン、教育ローン、カードローン(クレジットカードによるキャッシング、商品の分割払いやリボ払いによる購入を含む)等をいいます。(収入合算者の分を含む)

- 借入対象となる住宅またはその敷地を共有する場合は、申し込みご本人が共有持分を持つ等の要件があります。

注意事項

- 年収は、原則として、申込年度の前年の収入を証する公的証明書に記載する次の金額となります。

- 給与収入のみの方は給与収入金額

- 上記以外の方は、所得金額(事業所得、不動産所得、利子所得、配当所得及び給与所得それぞれの所得金額の合計額)

- 申し込むことができるのは、連帯債務者を含めて上限2名です。ペアローンの場合は、連帯債務はご利用いただけません。

併せ融資の場合は、フラット50の連帯債務者となる方は、フラット35・フラット20の連帯債務者となっていただきます。 - 外国籍の方がフラット35【買取型】をお申し込みになる場合は、通常の申込要件に加えて「永住者」または「特別永住者」の資格が必要です。

資金使途

- 申し込みご本人またはご親族がお住まいになる新築住宅の建設・購入資金または中古住宅の購入資金。

ご利用に当たっての注意事項

ペアローンおよび借入期間36年以上と35年以下のフラット35【買取型】のお借り入れを組み合わせた併せ融資の場合は、借り換えはご利用いただけません。

借入対象となる住宅

- 住宅金融支援機構が定めた技術基準に適合すること。

-

住宅の床面積※ 1が、次表の基準に適合すること。

一戸建て住宅、連続建て住宅、重ね建て住宅の場合※2 70㎡以上 共同建ての住宅(マンション等)の場合 30㎡以上 - 店舗付き住宅等の併用住宅の場合は、住宅部分の床面積が非住宅部分(店舗、事務所等)の床面積以上であることが必要です。

- 連続建て住宅:共同建て(2戸以上の住宅で廊下、階段、広間等を共用する建て方)以外で、 2戸以上の住宅を横に連結する建て方。

重ね建て住宅:共同建て以外の建て方で、2戸以上の住宅を上に重ねる建て方。

- 敷地面積の要件はありません。

- 借入期間が36年~50年の場合は、長期優良住宅・予備認定マンション・管理計画認定マンションのいずれかであること。

借入額

- 100万円以上8,000万円以下(1万円単位)で、建設費(土地取得費がある場合はその費用を含む、以下同じ)または購入価額(非住宅部分を除く※1)以内。※2

借入期間が36年~50年の場合は、100万円以上8,000万円以下(1万円単位)で、建設費または購入価額(非住宅部分を除く※1)の9割以内。※2

ペアローンの場合は、1つの融資あたり 100万円以上8,000万円以下(1万円単位)。

併せ融資の場合は、1つの融資あたり100万円以上かつ2つの融資合わせて200万円以上8,000万円以下(1万円単位)。

- 店舗、事務所等の非住宅部分は借入対象外となります。

- 機構が定める諸費用を含めることができます。

借入期間

15年(申し込みご本人または連帯債務者が満60歳以上の場合は10年)以上で、かつ、次の(1)または(2)のいずれか短い年数(1年単位)が上限となります。

ペアローンの場合は、2つの融資それぞれに融資期間を選択可能です。

併せ融資の場合は、一方が36年以上、他方が35年以内となります。

- 「80歳」一「お申込時の年齢※1※2(1年未満切上げ)」

- 年収の50%を超えて合算した収入合算者がいる場合には、申し込みご本人と収入合算者のうち、高い方の年齢を基準とします。

- 親子リレー返済をご利用の場合は、収入合算者となるか否かにかかわらず、後継者の年齢を基準とします。

- 50年

注意事項

- (1)または(2)のいずれか短い年数が15年(申し込みご本人または連帯債務者が満60歳以上の場合は10年)より短くなる場合は借入対象となりません。

- 20年以下の借入期間を選択した場合、原則として、返済途中で借入期間を21年以上に変更できません。

- 35年以下の借入期間を選択した場合、原則として、返済途中で借入期間を36年以上に変更できません。

借入金利

- 全期間固定金利※1です。

-

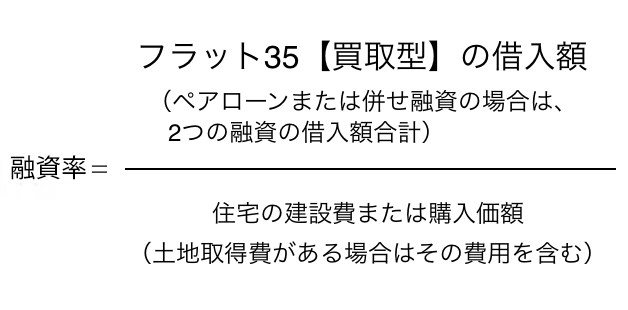

借入期間(20年以下・21年以上35年以下・36年以上)、融資率※2(9割以下・9割超)および加入する団体信用生命保険の種類等に応じて、借入金利※3※4が異なります。※5

- 一定期間金利を引き下げる【フラット35】S等の金利引き下げメニューがあります。

-

融資率は次の式により算出します。借入期間が36年~50年の場合は、融資率の上限は9割となります。

- 借入金利はSBIアルヒWebサイト(www.sbiaruhi.co.jp)及び【フラット35】サイト(www.flat35.com)でご案内しています。

- 申込時ではなく、資金受取時の金利となります。なお、資金の受取日はSBIアルヒの定める日となります。

- 借入期間や融資率にかかわらず借入金利が同一の場合があります。

返済方式

元利均等毎月払いまたは元金均等毎月払いを選択できます。

6か月毎のボーナス払い(借入額の40%以内〔1万円単位〕)も併用できます。- ペアローンの場合は、2つの融資それぞれに元利均等返済または元金均等返済および半年毎のボーナス返済併用有無を選択可能です。

- 併せ融資の場合は、2つの融資ともに同一の返済方法となり、半年毎のボーナス返済併用有無も同一の内容となります。

担保

借入対象となる住宅およびその敷地に、住宅金融支援機構を抵当権者とする第1順位の抵当権を設定していただきます。

ペアローンまたは併せ融資の場合は、2つの融資についてご融資対象となる住宅および土地に、独立行政法人住宅金融支援機構を第1順位(同順位)とする抵当権を設定していただきます。

- 抵当権の設定費用(登録免許税、司法書士報酬等)は、お客さま負担となります。

保証人

必要ありません。

団体信用生命保険

団体信用生命保険にご加入いただくことにより、お客さまに万一のことがあった場合は、住宅金融支援機構に支払われる保険金が債務に充当されるため、以後のフラット35【買取型】の債務の返済が不要となります。

複数の融資がある場合は、それぞれの融資で加入有無の選択ができます。

ペアローンの場合は、2つの融資それぞれに団信保障プランを選択可能です。ただし、ペア連生団信は選択できません。

併せ融資の場合は、2つの融資の「加入者」および団信保障プランは同一となります。

- 団体信用生命保険は、加入する団体信用生命保険の種類により金利が異なります。

- 健康上の理由などで団体信用生命保険に加入されない場合もフラット35【買取型】をご利用いただけます。

詳しくは、SBIアルヒWebサイト(www.sbiaruhi.co.jp)及び【フラット35】サイト(www.flat35.com)をご確認ください。

火災保険

- 返済終了までの間、借入対象となる住宅については、火災保険(損害保険会社の火災保険または法律の規定による火災共済)に加入していただきます。

- 建物の火災による損害を補償対象としていただきます。

- 保険金額は、借入額以上※ 1としていただきます。

-

保険期間、火災保険料の払込方法及び火災保険金請求権への質権設定※2の取扱いは、SBIアルヒへお問い合わせください。

- 借入額が損害保険会社の定める評価基準により算出した金額(評価額)を超える場合は評価額とします。

- 火災保険金請求権に質権を設定した場合の保険金は、建物の所有者ではなく、住宅金融支援機構に対して保険会社から優先的に支払われることになります。

- 火災保険料は、お客さま負担となります。

事務手数料

借入額の2.2%(税込)

最低事務手数料220,000円(税込)

ペアローンの場合は、 1つの融資ごとに融資手数料が必要です。

併せ融資の場合、1つの融資ごとに融資手数料が必要となり、最低事務手数料はフラット50は220,000円(税込)、フラット35・フラット20は110,000円(税込)となります。

- 事務手数料は、お客さま負担となります。

物件検査手数料

住宅金融支援機構が定めた技術基準に適合していることを適合証明書により確認する場合は、物件検査手数料が必要となります。物件検査手数料は検査機関または適合証明技術者により異なります。

- 物件検査手数料は、お客さま負担となります。

保証料・繰上返済手数料

必要ありません。

- 一部繰上返済の場合、繰上返済日は毎月の返済日となります。

また、返済額は、お客さま向けインターネットサービス「住・My Note」の場合は10万円以上、金融機関窓口の場合は100万円以上となります。

収入の合算

収入合算できる方

次の(1)から(4)までのすべての要件に当てはまる方ひとりの収入を合算できます。

ペアローンの場合は、単独債務となりますので収入合算することはできません。

併せ融資の場合は、フラット50の収入合算者となる方は、フラット35・フラット20の収入合算者となっていただきます。

-

申し込みご本人の親、子、配偶者等。

- 配偶者がいない場合は、申し込みご本人の兄弟姉妹も可。

- 申込時の年齢が満70歳未満の方。

-

申し込みご本人と同居する方。

- ご親族が住むための住宅の場合は、借入対象となる住宅に入居する方も収入合算できます。

- セカンドハウス・ご親族が住むための住宅の場合は、申し込みご本人と収入を合算する方が同居する必要がない場合があります。

- 申し込みご本人が住むための住宅である場合の、親子リレー返済の後継者にはこの要件は必要ありません。

- 連帯債務者になる方。(1名のみ)

収入合算できる金額

収入合算できる金額は、収入合算者の収入の全額まで可能です。

ただし、合算額が収入合算者の年収の50%を超える場合には、借入期間が短くなる場合があります。(【例】の(1)参照)

収入合算した場合の借入期間の上限

- 親子リレー返済を利用する場合は、下記にかかわらず後継者の年齢を基に計算します。

「借入期間」=「80歳」一「次の(1)または(2)のうち年齢が高い方の申込時の年齢(1年未満切上げ)」

- 申し込みご本人

- 合算額が年収の50%を超える場合の収入合算者

【例】申し込みご本人(25歳)の年収が400万円、収入合算者(55歳)の年収が600万円の場合

- 収入合算者の年収(600万円)を全額合算することができます。

この場合、収入合算者の年齢(56歳〔1歳未満切上げ〕)が基準となりますので、借入期間は24年が最長となります。 - 合算額を300万円 (600万円の50%)以下とする場合には、申し込みご本人の年齢(26歳〔1歳未満切上げ〕)が基準となりますので、借入期間は50年が最長となります。

親子リレー返済

次のすべての要件に当てはまる方を後継者とする場合は、満70歳以上でも申し込むことができます。

また、申し込みご本人の年齢にかかわらず、後継者の申込時の年齢を基に借入期間を選ぶことができます。

ペアローンの場合は、親子リレー返済はご利用いただけません。

併せ融資の場合で親子リレー返済を利用する場合は、2つの融資とも親子リレー返済となります。

【親子リレー返済の後継者の要件(次の(1)から(3)までのすべての要件に当てはまる方)】

- 申し込みご本人の子・孫等(申し込みご本人の直系卑属)またはその配偶者で定期的収入のある方。

- 申込時の年齢が満70歳未満の方。

- 連帯債務者になる方。(1名のみ)

敷地が借地の場合

敷地が借地(普通借地権、定期借地権または建物譲渡特約付借地権)の場合でも、次の要件を満たせば利用できる場合がありますので、SBIアルヒへお問い合わせください。

なお、敷地が転借地の場合は取扱いが異なりますので、SBIアルヒへお問い合わせください。

【担保】

原則として敷地に住宅金融支援機構を抵当権者とする第1順位の抵当権を設定していただきます。

ただし、抵当権設定について地主の承諾を得られない場合でも利用できることがありますので、SBIアルヒへお問い合わせください。

- 地主が申し込みご本人の配偶者または直系親族の場合には、敷地に抵当権を設定していただきます。

- 敷地の権利が地上権の場合は地上権に抵当権を設定していただきます。

【借入期間】

- 普通借地権の場合

通常の借入期間と同様の取扱いとなります。 - 定期借地権または建物譲渡特約付借地権の場合

通常の借入期間と借地権の残存期間を比較して短い年数が上限となります。

【借入対象となる借地権取得費】

次の(1)から(4)までの借地権取得費が、借入対象となります。

(1)権利金 (2)保証金 (3)敷金 (4)前払賃料

- 借入額は借地権取得費と建設費の合計額までです。

- 賃貸借契約書、地上権設定契約書等により種類及び対価の支払いを確認できることが条件になります。

- 保証金、敷金または前払賃料の場合は、上記の担保設定に加え、原則として、これらの返還請求権に質権を設定していただきます。

- 借地権取得費が名義書換料及び承諾料の場合は、借入対象になりません。

債務の承継

借入期間が36年~50年の場合は、借入対象となる住宅及びその敷地の譲渡と併せて当該借入対象となる住宅及びその敷地を取得する第三者に住宅ローンの債務を承継することができます。

ただし、当該債務の承継については住宅金融支援機構における審査が必要です。

ペアローンに関する特記事項

- 2つの融資のうち一方の借り入れに延滞等の事実が発生した場合、他方の借り入れに対して事実の発生を通知することについて同意いただきます。

- 2つの融資のうち一方の借り入れが期限の利益を喪失した場合、他方の借り入れも自動的に期限の利益が喪失します。

- 収入合算できる方の(1)から(3)の要件を満たす方がペアローンの相手方になることができます。

併せ融資に関する特記事項

- 35年以下の借り入れについても、借入対象となる住宅およびその敷地を取得する第三者にこの住宅ローンの債務を承継することができます。

ただし、当該債務の承継については住宅金融支援機構における審査が必要です。

実質年率

15.0%以下

返済回数

119~599回

遅延損害金率

年14.5%(年365日の日割計算)

審査結果についてのご留意事項

SBIアルヒまたは住宅金融支援機構の審査の結果によっては、お客さまのご希望にそえない場合がありますので、あらかじめご了承ください。また、融資率が9割を超える場合は、返済の確実性等をより慎重に審査します。

商品名

フラット35【買取型】(販売名:フラット35)

- フラット20とはフラット35のうち1年~20年の借入期間の場合をいいます。

- フラット50とはフラット35のうち36年~50年の借入期間の場合をいいます。

申込要件

- 原則として、借換対象となる住宅ローン債務者と借換融資の申込人が同一であること。

ただし、借り換えに伴い債務者を追加することができます。(申し込むことができるのは、連帯債務者を含めて上限2名です)- 債務者を追加する場合や借り換えに伴う住宅等の持分変更をする場合の住宅ローン控除の扱いなど税金に関しては、最寄りの税務署または税理士にご確認ください。

- 申込時の年齢が満70歳未満の方。(親子リレー返済をご利用の場合は、満70歳以上の方も申し込み可)

- 日本国籍の方、永住許可を受けている方または特別永住者の方。

-

すべての借り入れ※に関して、年収に占める年間合計返済額の割合(=総返済負担率)が次表の基準を満たす方。

(収入を合算できる場合も有)年収 400万円未満 400万円以上 基準 30%以下 35%以下 - フラット35【買取型】借換融資の他、フラット35【買取型】借換融資以外の住宅ローン、自動車ローン、教育ローン、カードローン(クレジットカードによるキャッシング、商品の分割払いやリボ払いによる購入を含む)等をいいます。(収入合算者の分を含む)

また、賃貸予定または賃貸中の住宅に係る借入金を含みます。(当該借入金が賃貸用のアパート向けのローン(ローンの対象が1棟の共同住宅)である場合は、借入金には含めない)

- フラット35【買取型】借換融資の他、フラット35【買取型】借換融資以外の住宅ローン、自動車ローン、教育ローン、カードローン(クレジットカードによるキャッシング、商品の分割払いやリボ払いによる購入を含む)等をいいます。(収入合算者の分を含む)

- 借換対象となる住宅またはその敷地を共有する場合は、申し込みご本人が共有持分を持つ等の要件があります。

- 住宅取得時に借り入れた住宅ローンの借入日(金銭消費貸借契約締結日)※から借換融資の申込日まで1年以上経過し、かつ、借換融資の申込前日までの直近12回分のご返済状況が良好な方。

- 相続等で債務者が変更(債務者の追加を除く)となった場合は、当該変更の日(債務者の変更登記の原因日等)となります。

注意事項

- 年収は、原則として、申込年度の前年の収入を証する公的証明書に記載する次の金額となります。

- 給与収入のみの方は給与収入金額

- 上記以外の方は、所得金額(事業所得、不動産所得、利子所得、配当所得及び給与所得それぞれの所得金額の合計額)

資金使途

-

次の(1)または(2)のいずれかの住宅ローンの借り換え

- 申し込みご本人が所有し、かつ、ご本人がお住まいになる住宅の建設または購入するための住宅ローン

- セカンドハウス(生活の拠点としている現在のお住まいの他に、週末などにご自分でご利用(居住)する住宅)として、申込みご本人が所有し、かつ、申し込みご本人が利用いただく場合も借換融資の対象となります。ただし、借り換えの結果、資金使途がセカンドハウスである【フラット35】(機構または旧住宅金融公庫の直接融資を含む)の借り入れが二重となる場合は利用できません。

- 中古住宅の購入とリフォーム工事の資金をあわせて借り入れた住宅ローンも借換融資の対象となります。

- 申し込みご本人が所有し、かつ、ご親族がお住まいになる住宅の建設または購入するための住宅ローン

- 申し込みご本人が所有し、かつ、ご本人がお住まいになる住宅の建設または購入するための住宅ローン

注意事項

以下の住宅ローンの借り換えには利用できません。

- 多目的ローンや投資用ローン等の住宅ローン以外のローン

- 住宅リフォームのみの対象のローン

- ペアローンおよび借入期間36年以上と35年以下のフラット35【買取型】のお借り入れを組み合わせた併せ融資の場合は、借り換えはご利用いただけません。

借換対象となる住宅ローン及び住宅

- 住宅取得時に借り入れた住宅ローンの借入額が、次の(1)及び(2)の要件を満たすこと。

- 8,000万円以下※1

- 住宅の建設費または購入価額※2※3の100%以内

- 住宅金融支援機構が定めた技術基準に適合すること。

-

住宅の床面積※4が、次表の基準に適合すること。

一戸建て住宅、連続建て住宅、重ね建て住宅の場合※5 70㎡以上※6 共同建ての住宅(マンション等)の場合 30㎡以上 - 借入日が2026年4月1日以降の場合は本要件は対象外となります。

申し込みは2026年4月1日から可能です。 - 土地取得費がある場合はその費用を含みます。

- 原則として住宅取得時に生じた諸費用は含みません。

- 店舗付き住宅等の併用住宅の場合は、住宅部分の床面積が非住宅部分(店舗、事務所等)の床面積以上であることが必要です。

- 連続建て住宅:共同建て(2戸以上の住宅で廊下、階段、広間等を共用する建て方)以外で、2戸以上の住宅を横に連結する建て方。

重ね建て住宅:共同建て以外の建て方で、2戸以上の住宅を上に重ねる建て方。 - 借入日が2026年4月1日以降の場合は50㎡以上となります。

申し込みは2026年4月1日から可能です。

- 借入日が2026年4月1日以降の場合は本要件は対象外となります。

- 敷地面積の要件はありません。

- 借入期間が36年~50年の場合は、長期優良住宅・予備認定マンション・管理計画認定マンションのいずれかであること。

借入額

- 100万円以上8,000万円以下(1万円単位※1)で、「借換対象となる住宅ローンの残高※2」または「機構による担保評価額の 200%」のいずれか低い額まで。

- 借入日が2026年4月1日以降の場合は100万円以上1億2,000万円以下(1万円単位)となります。

申し込みは2026年4月1日から可能です。 - 以下の諸費用を含めることができます。

- 金銭消費貸借契約書に貼付する印紙代(印紙税)

- フラット35【買取型】借換融資を利用する際の融資手数料

- 抵当権の設定及び抹消のための費用(登録免許税)

- 抵当権の設定及び抹消のための司法書士報酬

- 適合証明検査費用(物件検査手数料)

- 借り換えに伴う経過利息・繰上返済手数料

- 火災保険料・地震保険料

借入期間

1年以上で、かつ、次の(1)から(3)のいずれか短い年数(1年単位)が上限となります。

- 「80歳」-「借換融資のお申込時の年齢※1※2(1年未満切上げ)」

- 年収の50%を超えて合算した収入合算者がいる場合には、申し込みご本人と収入合算者のうち、高い方の年齢を基準とします。

- 親子リレー返済をご利用の場合は、収入合算者となるか否かにかかわらず、後継者の年齢を基準とします。

- 「40年※3」-「住宅取得時に借入れた住宅ローンの経過期間※4(1年未満切上げ)」

- 借換対象の住宅が長期優良住宅・予備認定マンション・管理計画認定マンションのいずれかの場合は50年とします。

- 住宅取得時に借リ入れた住宅ローンの借入日(金銭消費貸借契約締結日)から借換融資の申込日までの経過期間をいいます。

- 50年

注意事項

- 20年以下の借入期間を選択した場合、原則として、返済途中で借入期間を21年以上に変更できません。

- 35年以下の借入期間を選択した場合、原則として、返済途中で借入期間を36年以上に変更できません。

借入金利

- 全期間固定金利※1です。

- 借入期間(20年以下・21年以上35年以下・36年以上)および加入する団体信用生命保険の種類等に応じて、借入金利※2※3が異なります。※4

- 一定期間金利を引き下げる金利引き下げメニュー(子育てプラス)があります。

- 借入金利はSBIアルヒWebサイト(www.sbiaruhi.co.jp)及びフラット35サイト(www.flat35.com)でご案内しています。

- 申込時ではなく、資金受取時の金利となります。なお、資金の受取日はSBIアルヒの定める日となります。

- 借入期間にかかわらず借入金利が同一の場合があります。

返済方式

- 元利均等毎月払いまたは元金均等毎月払いを選択できます。

6か月毎のボーナス払い(借入額の40%以内〔1万円単位〕)も併用できます。

担保

借換対象となる住宅ローンの抵当権が設定されていた住宅及び敷地に、住宅金融支援機構を抵当権者とする第1順位の抵当権を設定していただきます。

【フラット35】や住宅金融支援機構(旧住宅金融公庫を含む)の住宅ローンを返済中の場合でも、あらためて、借換後のフラット35【買取型】のために抵当権を設定していただきますのでご注意ください。

- 抵当権の設定費用(登録免許税、司法書士報酬等)は、お客さま負担となります。

保証人

必要ありません。

団体信用生命保険

- 団体信用生命保険にご加入いただくことにより、お客さまに万一のことがあった場合は、住宅金融支援機構に支払われる保険金が債務に充当されるため、以後のフラット35【買取型】の債務の返済が不要となります。

- 借換対象となる住宅ローンについて団体信用生命保険に加入している場合、その保障は住宅ローンの借り換えにより終了します。

フラット35【買取型】借換融資の団体信用生命保険への加入を希望される場合は、あらためて加入申し込みが必要です。

- 機構団体信用生命保険特約制度を利用中の方が、借り換えによる任意の繰上完済等により機構団体信用生命保険特約制度から脱退する場合、支払済み特約料のうち、未経過の保障月数に相当するものとして機構が定める金額を返戻します。ただし、脱退時期等によっては返戻できない場合があります。

- 団体信用生命保険は、加入する団体信用生命保険の種類により金利が異なります。

詳しくは、SBIアルヒWebサイト(www.sbiaruhi.co.jp)及びフラット35サイト(www.flat35.com)をご確認ください。 - 健康上の理由その他の事情で団体信用生命保険に加入されない場合もフラット35【買取型】をご利用いただけます。

火災保険

- 返済終了までの間、借換対象となる住宅については、火災保険(損害保険会社の火災保険または法律の規定による火災共済)に加入していただきます。

- 建物の火災による損害を補償対象としていただきます。

- 保険金額は、借入額以上※1としていただきます。

- 保険期間、火災保険料の払込方法及び火災保険金請求権への質権設定※2の取扱いは、SBIアルヒへお問い合わせください。

- 現在加入している火災保険を継続できる場合があります。

- 借入額が損害保険会社の定める評価墓準により算出した金額(評価額)を超える場合は評価額とします。

- 火災保険金請求権に質権を設定した場合の保険金は、建物の所有者ではなく、住宅金融支援機構に対して保険会社から優先的に支払われることになります。

- 火災保険料は、お客さま負担となります。

事務手数料

借入額の2.2%(税込)

最低事務手数料220,000円(税込)

- 事務手数料は、お客さま負担となります。

物件検査手数料

住宅金融支援機構が定めた技術基準に適合していることを適合証明書により確認する場合は、物件検査手数料が必要となります。物件検査手数料は検査機関または適合証明技術者により異なります。

- 物件検査手数料は、お客さま負担となります。

保証料・繰上返済手数料

必要ありません。

- 一部繰上返済の場合、繰上返済日は毎月の返済日となります。

また、返済額は、お客さま向けインターネットサービス「住・My Note」の場合は10万円以上、金融機関窓口の場合は100万円以上となります。

その他

借換融資は、住宅性能、維持保全および地域連携に関する金利引き下げメニューはご利用いただけません。

収入の合算

収入合算できる方

次の(1)から(4)までのすべての要件に当てはまる方ひとりの収入を合算できます。

- 申し込みご本人の親、子、配偶者等。

- 配偶者がいない場合は、申し込みご本人の兄弟姉妹も可。

- 申込時の年齢が満70歳未満の方。

- 申し込みご本人と同居する方。

- ご親族が住むための住宅の場合は、借換対象となる住宅に入居する方も収入合算できます。

- セカンドハウス・ご親族が住むための住宅の場合は、申し込みご本人と収入を合算する方が同居する必要がない場合があります。

- 申し込みご本人が住むための住宅である場合の、親子リレー返済の後継者にはこの要件は必要ありません。

- 連帯債務者になる方。(1名のみ)

収入合算できる金額

収入合算できる金額は、収入合算者の収入の全額まで可能です。

ただし、合算額が収入合算者の年収の50%を超える場合には、借入期間が短くなる場合があります。(【例】の(1)参照)

収入合算した場合の借入期間の上限

- 親子リレー返済を利用する場合は、下記にかかわらず後継者の年齢を基に計算します。

「借入期間」=「80歳」一「次の(1)または(2)のうち年齢が高い方の申込時の年齢(1歳未満切上げ)」

- 申し込みご本人

- 合算額が年収の50%を超える場合の収入合算者

【例】申し込みご本人(30歳)の年収が400万円、収入合算者 (55歳)の年収が600万円の場合

- 収入合算者の年収(600万円)を全額合算することができます。

この場合、収入合算者の年齢(56歳〔1歳未満切上げ〕)が基準となりますので、借入期間は24年が最長となります。 - 合算額を300万円 (600万円の50%)以下とする場合には、申し込みご本人の年齢(31歳〔1歳未満切上げ〕)が基準となりますので、借入期間は35年が最長となります。

親子リレー返済

次のすべての要件に当てはまる方を後継者とする場合は、満70歳以上でも申し込むことができます。

また、申し込みご本人の年齢にかかわらず、後継者の申込時の年齢を基に借入期間を選ぶことができます。

【親子リレー返済の後継者の要件(次の(1)から(3)までのすべての要件に当てはまる方)】

- 申し込みご本人の子・孫等(申し込みご本人の直系卑属)またはその配偶者で定期的収入のある方。

- 申込時の年齢が満70歳未満の方。

- 連帯債務者になる方。(1名のみ)

敷地が借地の場合

敷地が借地(普通借地権、定期借地権または建物譲渡特約付借地権)の場合でも、次の要件を満たせば利用できる場合がありますので、SBIアルヒへお問い合わせください。

なお、敷地が転借地の場合は取扱いが異なりますので、SBIアルヒへお問い合わせください。

【担保】

原則として敷地に住宅金融支援機構を抵当権者とする第1順位の抵当権を設定していただきます。

ただし、抵当権設定について地主の承諾を得られない場合でも利用できることがありますので、SBIアルヒへお問い合わせください。

- 地主が申し込みご本人の配偶者または直系親族の場合には、敷地に抵当権を設定していただきます。

- 敷地の権利が地上権の場合は地上権に抵当権を設定していただきます。

【借入期間】

- 普通借地権の場合

通常の借入期間と同様の取扱いとなります。 - 定期借地権または建物譲渡特約付借地権の場合

通常の借入期間と借地権の残存期間を比較して短い年数が上限となります。

【借換対象となる借地権取得費】

次の(1)から(4)までの借地権取得費が、借換対象となります。

(1)権利金 (2)保証金 (3)敷金 (4)前払賃料

- 貨貸借契約書、地上権設定契約書等により種類及び対価の支払いを確認できることが条件になります。

- 住宅取得時に借り入れた住宅ローンにおいて、借地権取得費が保証金、敷金または前払賃料の場合は、上記の担保設定に加え、原則として、これらの返還請求権に質権を設定していただきます。

- 住宅取得時に借り入れた住宅ローンにおいて借地権取得費が名義書換料及び承諾料の場合は、借換対象になりません。

実質年率

15.0%以下

返済回数

11~587回

遅延損害金率

年14.5%(年365日の日割計算)

審査結果についてのご留意事項

SBIアルヒまたは住宅金融支援機構の審査の結果によっては、お客さまのご希望にそえない場合がありますので、あらかじめご了承ください。